Bs. As., 28/10/99.

VISTO la Resolución General Nº 4067 (DGI), sus modificatorias y complementarias, y

CONSIDERANDO:

Que mediante la citada norma se establecieron los procedimientos, formas, plazos y condiciones para la determinación e ingreso del impuesto al valor agregado, por medio de la utilización del Sistema Integrado Tributario (SITRIB).

Que corresponde considerar en la determinación del impuesto una adecuada exposición y apropiación de resultados, cuando deriven de actividades beneficiadas por regímenes promocionales, así como el debido tratamiento de los créditos fiscales vinculados con operaciones de exportación, conforme a las disposiciones de la Resolución General Nº 616, sus modificatorias y complementaria.

Que, a ese efecto, y con el propósito de adecuar el sistema informático vigente a las actuales necesidades de la administración fiscal, resulta necesario aprobar una nueva aplicación que utilice la plataforma «S.I.Ap. – Sistema Integrado de Aplicaciones», y que contemple todos aquellos aspectos referidos a la liquidación del gravamen, con una detallada exposición de los conceptos que integran la declaración.

Que, en virtud de las razones expuestas y como consecuencia de las modificaciones a realizar en la normativa, se entiende aconsejable proceder a sustituir la Resolución General Nº 4067 (DGI) sus modificatorias y complementarias, a fin de facilitar su consulta y aplicación.

Que han tomado la intervención que les compete las Direcciones de Legislación, de Asesoría Técnica, de Programas y Normas de Recaudación, de Programas y Normas de Fiscalización, de Informática Tributaria, y el Departamento Regímenes Promocionales.

Que la presente se dicta en ejercicio de las facultades conferidas por el artículo 11 de la Ley Nº 11.683, texto ordenado en 1998 y sus modificaciones, y el artículo 7º del Decreto Nº 618, de fecha 10 de julio de 1997.

Por ello,

EL ADMINISTRADOR FEDERAL DE LA ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS

RESUELVE:

Artículo 1º — Los responsables inscriptos en el impuesto al valor agregado, a los fines del cumplimiento de las obligaciones de determinación e ingreso del gravamen, deberán observar las disposiciones que se establecen en esta Resolución General.

Art. 2º — La determinación a que se refiere el artículo anterior, así como la confección de la respectiva declaración jurada mensual, deberán realizarse mediante sistemas computadorizados, utilizando la aplicación denominada «IVA -VERSION 3.0», cuyas características, funciones y aspectos técnicos para su uso se especifican en el Anexo I de esta Resolución General.

El funcionamiento de la aplicación que se dispone por la presente requiere tener preinstalado el «S.I.Ap. – Sistema Integrado de Aplicaciones – Versión 3.0.», aprobado por la Resolución General Nº 462.

Art. 3º — La solicitud de la aplicación «I.V.A. – Versión 3.0″ se podrá efectuar en la dependencia de este Organismo en la que el contribuyente o responsable se encuentre inscripto, mediante la presentación del formulario Nº 4001 y la entrega simultánea de UN (1) disquete de TRES PULGADAS Y MEDIA (3 1/2») HD, sin uso.

Asimismo, la aplicación podrá ser transferida de la página «Web» (http://www.afip.gov.ar).

CAPITULO A – PRESENTACION DE DECLARACION JURADA

Art. 4º — Los sujetos indicados en el artículo 1º deberán presentar:

a) UN (1) disquete de TRES PULGADAS Y MEDIA (3 1/2″) HD -rotulado con indicación de: nombre del impuesto, apellido y nombres o denominación, Clave Unica de Identificación Tributaria (C.U.I.T.) y período fiscal (mes y año)-, y

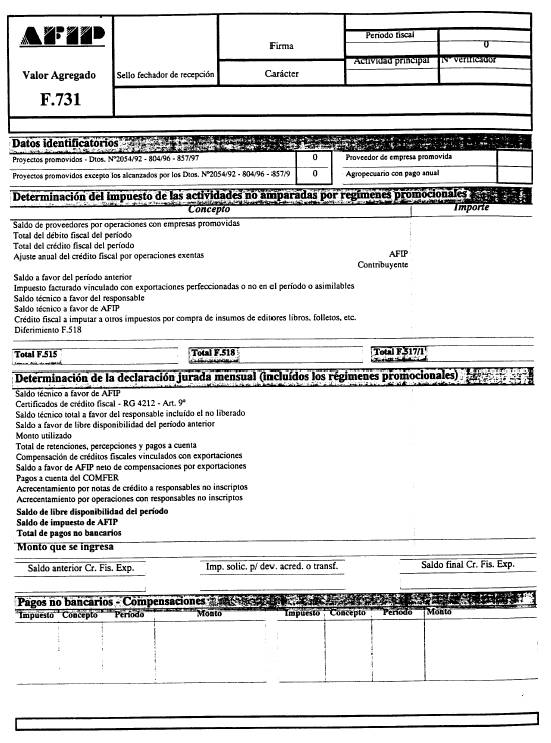

b) el formulario de declaración jurada Nº 731 —que resulte de la aplicación provista por este Organismo—, por original.

La presentación de los elementos detallados deberá efectuarse conforme se indica:

1. Contribuyentes y responsables comprendidos en los sistemas diferenciados de control dispuestos por las Resoluciones Generales Nº 3282 (DGI) y Nº 3423 (DGI) —Capítulo II— y sus respectivas modificatorias y complementarias: en el puesto Sistema de Atención Directa (S.A.D.) de la dependencia que efectúa el control de sus obligaciones.

2. Contribuyentes no comprendidos en el inciso anterior:

En las instituciones bancarias habilitadas por este Organismo, de acuerdo con el sistema «OSIRIS», el sistema «OSIRIS EN LINEA» o mediante «Terminales de Autoservicio», dispuestos por las Resoluciones Generales Nº 191, sus modificatorias y complementaria, Nº 474 y su modificatoria, y Nº 664, respectivamente.

No serán admitidas las presentaciones que se realicen mediante envío postal.

En el momento de la presentación se procederá a la lectura, validación y grabación de la información contenida en el archivo magnético, y se verificará si ella responde a los datos contenidos en el formulario de declaración jurada Nº 731.

De comprobarse errores, inconsistencias, utilización de un programa diferente del provisto o presencia de archivos defectuosos, la presentación será rechazada, generándose una constancia de tal situación, y en consecuencia no se habilitará, de corresponder, el respectivo pago.

De resultar aceptada la información, se entregará un «acuse de recibo» o «tique acuse de recibo», según la forma de presentación, que habilitará al responsable para efectuar el pago de la obligación.

CAPITULO B – INGRESO DEL IMPUESTO

Art. 5º — El ingreso del saldo de impuesto resultante de la declaración jurada se efectuará en las siguientes instituciones bancarias, según se indica en cada caso:

a) Responsables que se encuentren dentro de la jurisdicción de la Dirección de Grandes Contribuyentes Nacionales: en el Anexo Operativo del Banco de la Nación Argentina, habilitado a tal efecto en esa Dirección.

b) Responsables comprendidos en el Capítulo II de la Resolución General Nº 3423 (DGI) y sus modificaciones: en la institución bancaria habilitada en la respectiva dependencia.

c) Demás contribuyentes y responsables: en las instituciones bancarias habilitadas por este Organismo, conforme a lo dispuesto por las Resoluciones Generales Nº 191, sus modificatorias y complementaria, Nº 474 y su modificatoria, y Nº 664, que establecen, respectivamente, la utilización de los sistemas «OSIRIS» y «OSIRIS EN LINEA» y las «TERMINALES DE AUTOSERVICIO».

A fin de efectuar el pago correspondiente, los contribuyentes y/o responsables que se indican, deberán concurrir con los elementos que en cada caso se establece:

1. Los señalados en los precedentes incisos a) y b): con el «acuse de recibo» emitido por el puesto Sistema de Atención Directa (S.A.D.).

Como constancia de pago, el sistema emitirá un comprobante F. 107, o en su caso, el que imprima conforme a lo dispuesto por la Resolución General Nº 3886 (DGI).

2. Los mencionados en el inciso c):

2.1. con la constancia de inscripción, la tarjeta identificatoria o cualquier otro certificado que, a ese efecto, haya emitido este Organismo, y

2.2. con el «acuse de recibo» o «tique acuse de recibo» de la declaración jurada, según la forma de presentación.

Las entidades bancarias, contra el pago de la obligación, entregarán como constancia un tique que lo acreditará.

Los ingresos deberán efectuarse mediante depósito en efectivo o con cheque de la casa cobradora.

Art. 6º — La cancelación de intereses resarcitorios, multas y/o pagos a cuenta de la obligación fiscal del período, deberá efectuarse según se indica en cada caso:

a) Los responsables alcanzados por las disposiciones de las Resoluciones Generales Nº 3282 (DGI) y Nº 3423 (DGI) —Capítulo II— y sus respectivas modificatorias y complementarias: mediante el volante de pago F. 105, entregado por la dependencia de este Organismo; la única constancia del pago realizado será el comprobante F. 107, emitido por el sistema o, en su caso, el dispuesto por la Resolución General Nº 3886 (DGI).

b) Demás responsables: mediante el formulario 799/A o 799/C cubierto en todas sus partes —por original—, que será considerado como formulario de información para el banco correspondiente, no resultando comprobante de pago. El sistema emitirá un tique que acreditará la cancelación.

CAPITULO C – VENCIMIENTOS.

Art. 7º — La presentación de la declaración jurada y del correspondiente disquete, así como el pago del saldo resultante, deberán efectuarse hasta los días del mes siguiente a aquél al cual corresponda la determinación realizada, según el cronograma de vencimientos que se establezca para cada año calendario (respecto del año 1999 rigen las fechas de vencimientos dispuestas por la Resolución General Nº 183 y su complementaria).

Cuando alguna de las fechas de vencimiento general indicadas precedentemente coincida con día feriado o inhábil, la misma, así como las posteriores, se trasladarán correlativamente al o a los días hábiles inmediatos siguientes.

CAPITULO D – TITULARES DE PROYECTOS PROMOVIDOS

Art. 8º — Los titulares de proyectos promovidos deberán determinar separadamente los resultados impositivos y la utilización del beneficio que corresponda a cada uno de los proyectos promovidos —comprendidos en el régimen de sustitución del sistema de utilización de beneficios tributarios, dispuesto por el Título II de la Ley Nº 23.658 y el Título I del Decreto Nº 2.054/92, y los demás no regulados por dichas normas— y, por otra parte, el resultado derivado de las actividades que desarrollen no comprendidas en regímenes promocionales.

A efectos de lo dispuesto en el párrafo anterior, la aplicación prevé la determinación del impuesto de cada uno de los proyectos promovidos con la utilización de sus respectivos beneficios y de la actividad no amparada, generándose una única declaración jurada con el saldo resultante de todas las actividades del responsable.

Art. 9º — A los fines establecidos en el artículo anterior, los responsables deberán identificar cada uno de los proyectos promovidos en sus respectivos módulos de liquidación, asignando un «Código de Promoción».

Los códigos asignados tendrán carácter permanente, identificando los respectivos proyectos en los períodos siguientes, hasta la conclusión del beneficio del régimen de promoción correspondiente.

Art. 10. — Las empresas titulares de proyectos promovidos deberán informar a este Organismo el o los «Códigos de Promoción» que asignen, mediante una nota que se confeccionará de acuerdo con el modelo contenido en el Anexo II de la presente.

La asignación de los códigos se efectuará a partir de UNO (1) para el proyecto cuya vigencia esté más próxima a concluir, asignándose un número correlativo y progresivo, en la forma expuesta, a los demás proyectos.

Los códigos asignados a la fecha de vigencia de la presente Resolución General –de acuerdo con lo dispuesto por la Resolución General Nº 4067 (DGI), sus modificatorias y complementarias- se conservarán a los fines de la identificación de los proyectos promovidos.

Los códigos que se asignen a partir de la fecha indicada tendrán una numeración consecutiva, a continuación del último código ya asignado, y se informarán mediante la nota mencionada en el primer párrafo, la que se presentará en la dependencia en la que se encuentre inscripto el responsable, hasta la fecha dispuesta como vencimiento del primer período declarado de acuerdo con las disposiciones de esta Resolución General, o hasta aquélla que corresponda al período en que se incorpore a la liquidación del impuesto un nuevo proyecto promovido.

CAPITULO E – DISPOSICIONES GENERALES.

Art. 11. — Apruébanse la aplicación denominada «I.V.A. – Versión 3.0», el formulario de declaración jurada Nº 731 y los Anexos I y II que forman parte de esta Resolución General.

Art. 12. — Las disposiciones de esta Resolución General serán de aplicación con relación a las presentaciones de las declaraciones juradas y el pago del saldo resultante, que se efectúen a partir del 15 de noviembre de 1999, inclusive.

No obstante lo dispuesto en el párrafo anterior, los responsables podrán optar por generar las declaraciones juradas que se presenten hasta el 31 de diciembre de 1999, inclusive, mediante los programas aplicativos, versiones 2.0 ó 2.01, en tal caso, teniéndose en cuenta también la normativa correspondiente.

Art. 13. — La Resolución General Nº 4067 (DGI) y sus modificaciones será aplicable, para los responsables que ejerzan la opción que establece el segundo párrafo del artículo 12, hasta el 31 de diciembre de 1999, inclusive, operando la derogación de ella a partir del 1º de enero de 2000, inclusive.

Toda cita efectuada en normas vigentes respecto de la Resolución General Nº 4067 (DGI), sus modificatorias y complementarias, debe entenderse referida a la presente Resolución General, para lo cual, cuando corresponda, deberán considerarse las adecuaciones normativas que resulten de aplicación en cada caso.

Lo expuesto en el párrafo anterior es aplicable a cada responsable a partir del 1º de enero de 2000, inclusive, o 15 de noviembre de 1999, inclusive, según que hubiera ejercido o no la opción que establece el segundo párrafo del artículo 12.

Art. 14. — Cuando se deban efectuar rectificaciones de declaraciones juradas del impuesto, correspondiente a regímenes de promoción comprendidos en la sustitución de beneficios que establece el Título I del Decreto Nº 2054/92, que hayan sido confeccionadas con el programa aplicativo en sus versiones 2.0 ó 2.01., esas declaraciones juradas rectificativas —no obstante lo dispuesto en el primer y segundo párrafo del artículo anterior— también deberán ser confeccionadas con dichas versiones del mencionado programa. Lo expuesto tendrá efectos cualquiera sea la fecha en la que se necesite efectuar las citadas rectificaciones. En tales casos, serán aplicables a dichas rectificaciones las normas de la Resolución General Nº 4.067 (DGI), sus modificatorias y complementarias.

Art. 15. — Regístrese, publíquese, dése a la Dirección Nacional del Registro Oficial y archívese. — Carlos Silvani.

(Nota Infoleg: Por art. 4° de la Resolución General N° 1625/2004 de la AFIP B.O. 27/1/2004 se deroga para los sujetos y a partir de las fechas indicadas en el art. 3° de la norma de referencia, el programa aplicativo aprobado por la presente).

ANEXO I RESOLUCION GENERAL Nº 715.

S.I.AP. – SISTEMA INTEGRADO DE APLICACIONES

IVA – VERSIÓN 3.0

Esta aplicación deberá ser utilizada por los contribuyentes del impuesto al valor agregado, a efectos de generar la declaración jurada mensual.

Los datos identificatorios de cada contribuyente deben encontrarse cargados en el «S.I.Ap. – Sistema Integrado de Aplicaciones» y, al acceder al programa, se deberá ingresar la información correspondiente para liquidar el impuesto.

La veracidad de los datos que se ingresen será responsabilidad del contribuyente.

1. Descripción general del sistema.

La función fundamental del sistema es generar la declaración jurada del impuesto al valor agregado, teniendo en cuenta las normas vigentes.

La aplicación admite la alternativa de generar el archivo en disquete, como en las actuales versiones, para ser presentado ante esta Administración Federal, o en una carpeta para ser transferido electrónicamente, de acuerdo con lo establecido en la Resolución General Nº 474 y su modificatoria.

2. Requerimientos de «hardware» y «software».

2.1. PC 486 DX2 o superior.

2.2. Memoria RAM mínima: 16 Mb.

2.3. Memoria RAM recomendable: 32 Mb.

2.4. Disco rígido con un mínimo de 5 Mb. disponibles

2.5. Disquetera 3 1/2 HD (1.44 Mbytes)

2.6. «Windows 95» o superior o NT.

2.7. Instalación previa del «S.I.Ap. – Sistema Integrado de Aplicaciones».

3. Metodología general para la confección de la declaración jurada.

La declaración jurada que se confeccione deberá contener los datos de la/s actividad/es no amparada/s por regímenes promocionales —discriminados por código de actividad y alícuota—, y de corresponder, la información de los proyectos promovidos comprendidos en el régimen de sustitución de utilización de beneficios tributarios, dispuesto por el Título II de la Ley Nº 23.658 y el Título I del Decreto Nº 2.054/92, y los demás no regulados por dichas normas.

Al ingresar a la aplicación, se deberá indicar:

a) Período fiscal, y

b) Secuencia (original o rectificativa)

Además, se deberá indicar si en la declaración jurada se informarán:

a) Proyectos promovidos industriales (Decretos Nº 2.054/92; Nº 804/96; Nº 857/97).

b) Proyectos promovidos no alcanzados por los Decretos Nº 2.054/92; Nº 804/96; Nº 857/97.

c) Operaciones como proveedor de empresas promovidas.

d) Operaciones de exportación.

e) Compra de bienes y servicios en el exterior.

f) Operaciones incluidas en Tur IVA.

De acuerdo con la selección efectuada por el contribuyente de uno, varios, o todos los puntos mencionados precedentemente, el sistema desplegará las pantallas correspondientes para cada caso particular, en las que se incorporará la información pertinente conforme a las disposiciones de la Ley del Impuesto al Valor Agregado, texto ordenado en 1997 y sus modificaciones y sus normas reglamentarias y complementarias.

Una vez cubiertos los campos correspondientes, el contribuyente o responsable estará habilitado para generar la declaración jurada y el archivo magnético para presentar ante esta Administración Federal.

Operaciones de exportación:

En el caso de los responsables que efectúen simultáneamente operaciones de exportación y en el mercado interno, el sistema prevé dos (2) procedimientos para la imputación del impuesto facturado por bienes, servicios y locaciones que se destinen efectivamente a las exportaciones.

A ese efecto, en el módulo correspondiente a «operaciones de exportación» se deberá optar por atribuir el impuesto facturado vinculado a operaciones de exportación, de acuerdo con uno de los procedimientos que se indican a continuación:

1. Cuando al momento de adquirir bienes, contratar servicios o locaciones, las operaciones de exportación se encuentren concertadas o pueda determinarse fehacientemente que esas adquisiciones se destinarán a las mismas, se atribuirá el impuesto facturado que se vinculará con dichas exportaciones en el momento mencionado. Consecuentemente, se detraerá ese importe —en la ventana «Determinación del impuesto»— del total de créditos fiscales del mes, previamente computados en los campos de la pestaña «Compras» del item «Determinación de débitos, créditos e ingresos directos».

2. Si al momento de adquirir bienes, contratar servicios o locaciones, no pudiera identificarse el impuesto que se vinculará a operaciones de exportación y al mercado interno, se deberá atribuir el impuesto vinculado a exportaciones al momento de perfeccionarlas. Es decir, que se detraerá ese importe —en la ventana «Determinación del impuesto»— del total de créditos fiscales que fueran computados en los campos de la pestaña «Compras» del item «Determinación de débitos, créditos e ingresos directos» o incluidos en el saldo a favor del período anterior, en el mes en que se perfeccione la operación de exportación.

Para cualquiera de los métodos que se utilice, el sistema trasladará automáticamente el impuesto facturado vinculado con exportaciones al módulo «operaciones de exportación», a fin de efectuar la compensación de dicho importe con el saldo a pagar proveniente del mercado interno, previo cómputo de los ingresos directos.

Empresas promovidas:

Para este tipo de empresas, el sistema prevé la carga de información relacionada con cada proyecto promovido, los que se identificarán con un «Código de Promoción» que se consignará a partir de UNO (1) en adelante, según la asignación que, respecto de cada proyecto, se deberá informar a esta Administración Federal.

Asimismo, el contribuyente deberá completar por cada proyecto los siguientes campos:

a) Nº de Ley promocional.

b) Organismo que otorga el beneficio.

c) Tipo de norma que otorga el beneficio.

d) Nº de norma que otorga el beneficio.

Por otra parte, en la liquidación de cada proyecto, en el item «Datos descriptivos» se indicará, de corresponder, si se trata de:

a) Proveedor de empresas promovidas.

b) Compra de bienes y servicios en el exterior.

Una vez concluida la identificación del proyecto se deberán incorporar los datos para la determinación del saldo resultante y de la utilización del beneficio que le corresponda a ese proyecto.

Para el caso que resulte un saldo a favor del responsable, el contribuyente deberá determinar la parte liberada y la no liberada en la carpeta «Utilización del beneficio».

NOTA: Se hace notar que se deberán considerar las instrucciones que el sistema brinda en la «Ayuda» de la aplicación, a la que se accede con la tecla de función F1, las que podrán ser impresas, si el responsable lo requiere.

ANEXO II RESOLUCION GENERAL Nº 715.

MODELO DE NOTA DE ASIGNACION DE CODIGOS DE PROMOCION

Lugar y Fecha:

ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS

DEPENDENCIA JURISDICCIONAL

A los efectos dispuestos por el artículo 10 de la Resolución General Nº 715 , se informa el «Código de Promoción» asignado a cada uno de los proyectos promovidos.

Asimismo, se informa que esta empresa SI/NO (1) desarrolla actividad/es no promovida/s.

Datos de la empresa:

1. Apellido y nombres, denominación o razón social, domicilio:

2. C.U.I.T.:

Datos del proyecto promovido (2):

1. CODIGO DE PROMOCION ASIGNADO.

2. Norma general (Ley).

3. Norma específica (Decreto, resoluciones emitidas por ministerios, secretarías, subsecretarías, conjuntas, generales, etc.).

4. Autoridad que otorga los beneficios.

5. Norma particular de origen (tipo, número y fecha de publicación en el Boletín Oficial).

6. Período de vigencia de los beneficios.

Afirmo que los datos consignados en la presente son correctos y completos y que he confeccionado la misma sin falsear dato alguno que deba contener, siendo fiel expresión de la verdad.

Firma y aclaración

(1) Tachar lo que no corresponda.

(2) Se consignarán los datos diferenciados por cada proyecto promovido, cuando sean más de uno (1).

(3) Carácter que reviste (presidente, gerente, apoderado, contribuyente titular, etc.).

FE DE ERRATAS

ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS

Resolución General Nº 715/99

En la edición del 2 de noviembre de 1999, en la que se publicó la citada Resolución General, se deslizó el siguiente error de imprenta:

En el ANEXO II,

DONDE DICE:

MODELO DE NOTA DE ASIGNACION DE CODIGOS DE PROMOCION

Firma y aclaración

DEBE DECIR:

MODELO DE NOTA DE ASIGNACION DE CODIGOS DE PROMOCION

Firma y aclaración (3)

(3) Carácter que reviste (presidente, gerente, apoderado, contribuyente titular, etc.).